Купівля квартири в іпотеку покрокова інструкція. Як взяти іпотеку в Ощадбанку: покрокова інструкція. Як проходить операція по іпотеці з використанням банківської комірки

Купівля квартири - справа серйозна. У процесі бере участь багато сторін, хоча головними залишаються покупець з продавцем і кредитор, який фінансує цю угоду. Також доведеться зібрати чимало документів та, можливо, витратити чимало часу на узгодження умов кредиту. Однак це тільки здається, що оформлення іпотеки є чимось неможливим.

Попередній огляд

Попередній етап теж можна розділити на 3 частини. Перша полягатиме в пошуку відповідного кредитного пропозиції. Передбачається, що перш ніж йти в банк, ви хоча б трохи ознайомилися із загальною ситуацією на іпотечному ринку, середніми ставками та умовами, які вам можуть запропонувати. Зробити це можна на тематичних сайтах, ресурсах самих банків, іпотечних брокерів або форумах.Друга частина - пошук нерухомості, яку ви будете купувати в кредит. На цьому етапі доведеться вирішити буде ви шукати підходящу квартиру самостійно або зверніться до ріелторам. Якщо на послугах посередників будете економити, значить, знову-таки, варто самостійно дізнатися які вимоги до майбутнього застави пред'являють банки.

Третя частина - розвідка. Саме час навідатися в обраний банк, поговорити попередньо з кредитним консультантом, уточнити умови і взяти перелік документів, які будуть потрібні для оформлення кредиту.

попереднє затвердження

Цей етап варто теж виділити окремо. Він має на увазі процес збору документів і надання їх банку на розгляд. Документів буде багато:- засвідчують особу, сімейний стан та ін .;

- свідчать про доходи;

- на житло, що купується.

Банк, розглянувши уважно надані вами свідоцтва вашої кредитоспроможності і благонадійності, ознайомившись з вашим вибором житла, винесе попередній вердикт. Це ще не укладення кредитного договору, але великий крок на шляху до нього.

вибір кредитора

І тут не можна не сказати про те, що навіть заручившись попередніми схваленням, не потрібно зупинятися на цьому банку. Можна подати однаковий пакет документів (ксерокопії) в 2-3 фінансових структури. Це дозволить в разі відмови одного з них заощадити час, адже кожен банк може розглядати документи на іпотеку кілька тижнів. А якщо схвалення ви отримаєте від всіх кредиторів, отримаєте можливість вибирати найбільш вигідні для вас умови.безпосередньо оформлення

Оформлення іпотечного кредиту - це не просто підписання кредитного договору, яке саме по собі можна було б винести окремим етапом. У оформлення входить оцінка і страхування нерухомості, що купується, узгодження пунктів договору, підписання його, реєстрація угоди в відповідних інстанціях.При цьому зазвичай шукати страховика і оцінювача вам не потрібно, банки пропонують тих фахівців, з якими самі працювали. А ось в текст договору варто заглянути особисто - і зробити це до дня підписання, попросивши в банку бланк типового іпотечного договору. Не покладайтеся на слова консультанта - він може про щось забути або промовчати.

Довіряючи оформлення іпотеки посередникам і технологій

Якщо процес вам здається занадто складним, ви завжди можете звернутися за допомогою. Як вже говорилося, при виборі нерухомості можна звернутися до ріелторам. Більшість таких фахівців знайомі з вимогами, які висувають банки до заставного житла, а це додаткова економія часу.Питання, пов'язані з документами на кредит, вибором кредитної програми і схваленням кредитора можна довірити іпотечного брокера. Звичайно, таких фахівців можна зустріти поки тільки у великих містах, але їхні послуги все більше представлені на хорошому рівні.

Хочеться згадати ще про одне нововведення. Прагнучи заощадити час - своє і позичальників, і заодно і свої витрати, багато кредиторів дозволяють залишити

Іпотека в даний час - один з доступних способів придбати житло багатьом російським родинам. За інформацією аналітичних агентств від 11 до 50% сімей можуть дозволити собі це в різних регіонах. Лідирує по такої можливості ХМАО. Як відбувається операція по іпотеці, і які кроки слід зробити при її оформленні, розказано в цій статті.

Основними відмінностями іпотеки від інших видів кредитування є:

- її мета - придбання нерухомості

- дуже тривалий термін (від 10 до 20, а іноді і до 30 років)

- велика сума кредиту (як правило, кілька мільйонів)

- залучення членів сім'ї в якості позичальників

- в якості застави використовується нерухомість, що купується

- страхування застави за ризиками пошкодження і у витрати прав

- страхування життя, здоров'я, працездатності позичальника

З метою підтримки окремих категорій громадян державою розроблені спеціальні програми іпотечного кредитування. Якщо позичальник не відноситься ні до однієї з соціальних груп, він має право користуватися стандартними пропозиціями.

стандартна

Стандартна іпотека - найбільш поширена форма кредитування за тими умовами, які пропонують банки на вторинне житло, квартири в новобудовах, житлові будинки з земельними ділянками. Позичальник використовує тільки власні кошти для розрахунку з банком. Розмір початкового внеску від 10 до 20% вартості квартири, ставка від 9,1 до 13,75% на вторинне житло, до 14,25% на квартири в новобудовах. Сума кредиту не більше 70-80% ціни оформлюється в заставу житла. Необхідний вік позичальника різний в різних банках в межах від 18 до 75 років. Верхня межа віку визначено на дату повного погашення іпотеки. Ставки нижче для зарплатних клієнтів, позичальників, які мають рахунки в банку, позитивну кредитну історію, і при особистому страхуванні.

Соціальна

Соціальної називають іпотеку з держпідтримкою для малозабезпечених, які потребують поліпшення умов проживання, у яких немає достатнього обсягу власних коштів для розрахунку. Третьою стороною в договорі виступає держава. Такі програми реалізують на регіональному рівні, тому вони можуть бути різними в різних регіонах. Більш детальну інформацію дадуть в органах місцевої влади та регіональному відділенні АІЖК.

Держпідтримка може бути в розмірі 10-50% вартості житла в формі:

- зменшення ставки за рахунок бюджетного співфінансування

- субсидування частини вартості житла, що купується

- видачі субсидій для покупки в розстрочку житла з соціального фонду за ціною в 1,5-2,5 рази нижче ринкової

Соціальну іпотеку відрізняє:

- Мінімальна ставка (не більше 7,55%)

- Мінімальний перший внесок (10-20%)

- Більш тривалі термін кредитування

- Субсидії держави на оплату першого внеску, відсотків по іпотеці, дострокове погашення боргу

- Відстроченням платежів або реструктуризація до 1,5-3 років. Наприклад, Сбербанк молодим сім'ям з дітьми оформить іпотеку за ставкою 6% на 3-5 років і 9,25% нижче.

- Зменшення розміру щомісячних платежів при рефінансуванні

- Одноразові субсидії (наприклад, кошти материнського капіталу)

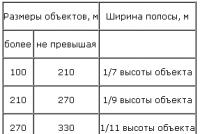

Держава допомагає лікарям, вчителям, науковцям, багатодітним сім'ям, які купують новобудови за ставкою до 12%. Встановлено обмеження на площу квартир: чи не більше 32 кв.м. на одного, 48 на двох, далі по 18 кв.м. на кожного члена сім'ї. Умовами допомогою цієї соціальної групи є вiк не старше 35 років (доктора наук до 40 років), наявність потребу. Їм доступна іпотека під 8,5% і оплата до 30% за умови внесення власних коштів не менше 10% вартості житла. Молодим сім'ям з дітьми в окремих регіонах підтримку нададуть в сумі до 40% ціни новобудов. Є регіональні програми з оплатою 100% вартості, позичальник гасить лише відсотки.

Іпотека в Альфа-Банку

Кредитний ліміт:

від 60 000 до 50 000 000 руб.

30 років

від 8,49%

від 21 до 70 років

розгляд:

Іпотека в банку Відкриття

Кредитний ліміт:

від 500 000 до 30 000 000 руб.

30 років

від 7,95%

від 21 до 68 років

розгляд:

Кредит на велику суму в Совкомбанк

Кредитний ліміт:

від 150 000 до 30 000 000 руб.

10 років

від 11,9%

від 20 до 85 років

розгляд:

Кредит готівкою в Локо-Банку

Кредитний ліміт:

від 100 000 до 5 000 000 руб.

7 років

від 10,4%%

від 21 до 68 років

розгляд:

Для молодої сім'ї

Молодий вважається сім'я, в якій вік подружжя не більш 35 років. Якщо сім'я потребує житла і стоїть в черзі в місцевій адміністрації на поліпшення умов проживання, вона має право на отримання субсидії:

- 35% від вартості житла при відсутності дітей

- 40% при їх наявності

Гроші виділяють на перший внесок по іпотеці або в якості доповнення до власних коштів при покупці квартири. При цьому сім'я повинна підтвердити свою фінансову спроможність довідками 2-ПДФО або з банку про стан рахунку.

Військова

Військовослужбовці за контрактом та працівники міліції після закінчення трьох і 10 років, відповідно, має право використовувати кошти, накопичені на їх персональних рахунках. Забезпечуються субсидіями тільки ті, хто потребує поліпшення житлових умов. Банки оформляють військовим іпотеку з умовами її погашення до віку 45 років.

5 основних умов для отримання

Оформлення іпотеки засноване на федеральних законах, а вимоги до позичальників банки визначають самостійно. Є умови загальні для всіх:

- громадянство РФ

- Реєстрація постійна в регіоні присутності банку

- Вік позичальника 21-70 років. Деякі банки розширили вікові межі з 18 до 75 років.

- Стаж роботи загальний не менш року і за останнім місцем від 6 міс.

- Загальний дохід повинен бути таким, щоб забезпечувати не тільки платежі по іпотеки, а й нормальне існування позичальника і його сім'ї

як оформити

Процес оформлення іпотеки складається з декількох етапів, що вимагають від позичальника аналізу і оцінки наслідків на кожному з них.

вибір програми

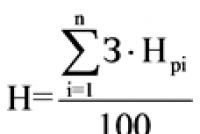

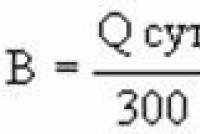

Аналізуючи пропозиції багатьох банків, розрахувавши попередньо, яку суму можна отримати, і розмір щомісячних платежів, позичальник зіставляє їх зі своїми можливостями. Якщо є підстави для отримання пільгової іпотеки з держпідтримкою, обов'язково рекомендується ними скористатися. Слід враховувати, що держпрограми діють на новобудови, сума кредиту не перевищує 70% вартості застави за звітом про оцінку, а перший внесок банк попросить розмістити на рахунку. Щомісячний внесок не повинен бути вище 30% сумарного доходу сім'ї.

Перелік документів

Вибравши іпотечну програму і банк, необхідно приступити до підготовки документів на позичальника, що купується житло для пільгової програми. Документи готують відповідно до вимог органів влади і кредитної організації.

знадобляться:

- оригінали та ксерокопії документів на всіх членів сім'ї

- на заставне майно

- довідки про зарплату 2-ПДФО

- завірена копія трудової книжки

- підтвердження працевлаштування

- сертифікат на держпідтримку (при наявності)

заявка

Заявку на кредит можна оформити онлайн у вибраному банку або особисто відвідати відділення кредитної організації з паспортом і документами і, слідуючи його рекомендаціям, оформити бланк заявки в банку.

Вибір об'єкта для іпотечного кредиту

Об'єктом іпотеки може бути вторинне житло, новобудова, житловий будинок на ділянці. Вибираючи об'єкт, позичальник повинен виходити з фінансових можливостей сім'ї. Банки пропонують пільгові умови іпотеки, якщо позичальник купує житло у партнерів-забудовників. Користуючись субсидіями держави, вибирають об'єкт, який рекомендований органами влади. Документи на обраний об'єкт пред'являють банку на узгодження.

оформлення застави

Вибравши житло і погодивши його з усіма сторонами (банк, органи влади, ПФР), приступають до оформлення договору кредитування. Для застави потрібно замовити оцінку вартості житла в узгодженій з банком компанії і прийнятності його у вигляді застави. Звіт про оцінку також передають банку. Розглянувши документи, кредитний комітет повідомляє позичальнику про форму оформлення застави.

Проведення угоди купівлі-продажу

Угода включає кілька етапів:

- Укладається договір купівлі-продажу житла з власником нерухомості.

- Полягає кредитний договір з банком, в якому обов'язково вказана термін і сума кредиту, ставка, умови розірвання, дострокового погашення, санкції за несвоєчасні платежі.

- У договорі вказують, що виступає заставою, його вартість, вимога страхування.

- Слід дуже уважно читати всі пункти договору. На це банк дає позичальнику не менше п'яти днів.

Реєструємо іпотеку і права власності

Іпотечний договір реєструють в Росреестра відповідно до ст. 20 №102-ФЗ. Заява на реєстрацію заповнюють позичальник і банк. Також необхідний договір купівлі-продажу нерухомості та договір застави (якщо він складений з банком окремо) або заставна. Реєстрація іпотеки можлива також за заявою нотаріуса, яка посвідчила угоду. Якщо на заставу оформлена заставна, реєстрація іпотеки здійснюється за нею.

оформляємо страховку

На вимогу банку та з метою зниження ставки по іпотеці позичальник страхує об'єкт нерухомості, що передається в заставу, від пошкодження і втрати прав. Страхова сума не менша за вартість кредиту з урахуванням всіх відсотків. Більшість банків вимагають страхувати життя і працездатність позичальника. Особисте страхування і в інтересах самого позичальника, щоб зобов'язання по іпотеці при нещасному випадку або смерті не перейшли спадкоємцям. Закінченням процесу є передача грошей продавцю зазначеним в договорі купівлі-продажу способом.

Як проходить операція з використанням банківської комірки

Передача грошей через орендовану банківську комірку - один з безпечних і надійних способів розрахунків за нерухомість.

Порядок наступний:

- Покупець орендує осередок (мінісейф) на певний термін.

- Представник банку, покупець і продавець перераховують гроші і кладуть їх в осередок на зберігання банку.

- Банк перевіряє справжність купюр і блокує кошти на узгоджений термін.

- Зазвичай реєстрація угоди займає до 7 днів, на цей час оформляють договір оренди комірки.

- Продавець, виконавши умови договору купівлі-продажу, підтверджує це документами банку і отримує доступ до осередку. Найчастіше умовою є факт реєстрації права власності покупця на придбану нерухомість.

Витрати на послугу оренди комірки, перевірку справжності купюр складуть до 5 тис. Руб.

Як довго оформляється в Ощадбанку і в інших банках

Час, яке займе оформлення іпотеки в Ощадбанку і в інших банках, залежить не тільки від банків, а й від самого позичальника. Зазвичай на оформлення іпотеки йде від одного до двох місяців. Розглянемо час поетапно.

- Позичальник збирає документи про доходи, склад сім'ї, про зайнятість, державні субсидії і т.д. для того щоб подати заявку на іпотеку в банк. На це йому знадобиться близько тижня

- Звертається з документами в банк і оформляє заявку. На вивчення клієнта та його платоспроможності у банку йде 5-7 днів

- Після схвалення заявки покупець вибирає нерухомість, погоджуючи її з банком і органами влади (за їх участю). Також потрібні оформити всі документи на нерухомість, що купується, включаючи її оцінку в оцінної компанії. На цьому етапі час підготовки визначається спритністю самого позичальника, але це не менше тижня

- Оформлення і підписання договору іпотеки за пред'явленими документами. Позичальник має право вивчати договір п'ять днів. В результаті може знову вийти тиждень. На цьому етапі необхідно буде укласти договорів страхування застави і позичальника. Оренда банківського сейфу і приміщення в неї грошей

- Реєстрація іпотеки в Росреестра займає 4-7 днів. Після реєстрації використовувана позика держави (субсидія, материнський капітал і т.д.) направляється на часткове погашення боргу

особливості програм

Вітаємо! Іпотека з першого погляду досить складний процес. У цьому пості ми розповімо вам про етапи оформлення іпотеки, щоб у вас сформувалася чітка картина всієї угоди. Покрокова інструкція покупки квартири в іпотеку допоможе вам зрозуміти, що потрібно робити на кожному етапі і на що потрібно звернути особливу увагу.

Отже, іпотека з нуля. Давайте почнемо розбиратися з цим питанням.

Останнім часом все більше росіян приймають рішення про покупку житла за допомогою іпотечного кредиту. Дана схема має свої плюси: не потрібно займати грошей у рідних і знайомих, ви оформляєте квартиру відразу ж у власність, а розрахуватися за кредитом можна відповідно до своїх потреб.

На відміну від споживчого кредиту, де забезпеченням виступає поручительство фізичної особи або зовсім відсутня, в іпотечному кредитуванні заставою виступає нерухомість, яку купує клієнт банку. Це означає, що на квартиру накладається обтяження (без згоди банку - кредитора неможливо буде продати, подарувати, переоформити квадратні метри), але можна в ній проживати, робити ремонт і т.д. Після того як зобов'язання погашені, обтяження знімається.

Так як в більшості випадків у фізичної особи недостатньо власних коштів, то іпотечні позики відрізняються значною сумою кредитування (від 300 000 руб до декількох мільйонів), тривалим терміном кредитування (до 30 років).

При оформленні іпотечного кредиту можна вибрати схему погашення заборгованості: ануїтетними платежами або диференційованими. У першому випадку платежі завжди мають один розмір, відсотки розподілені по всьому періоду кредитування. При диференційованих платежах суми йдуть на спадання: спочатку внески максимальні, потім поступово сходять на спад, відсотки нараховуються на залишок. Який вид платежів вигідніше? При диференційованих платежах, особливо при максимальному терміні, сума переплати буде менше, проте дохід позичальника (або сім'ї) повинен бути вище.

Більш детально про те, на житло ви можете дізнатися з нашого минулого поста.

Почнемо розбиратися, як оформляється іпотека крок за кроком.

Покрокова інструкція

Узагальнено можна виділити основні етапи іпотечної угоди:

- пошук кредитора (визначення суми і умов видачі коштів, схвалення заявки),

- вибір варіантів житла, узгодження заявки в банку,

- підписання кредитного договораі договору купівлі-продажу,

- реєстрація угоди, оформлення житла у власність.

Оформлення іпотеки - питання відповідальний. Якщо знань і часу недостатньо для самостійного аналізу ринку іпотечного кредитування, можна скористатися послугами. За певну суму фахівець підбере найбільш вигідний варіант в залежності від ваших можливостей і побажань.

Якщо ж бюджет і так обмежений, варто самостійно розглянути пропозиції банків і вибрати підходящу пропозицію. Відвідавши відділення банків або офіційні сайти компаній, ви ознайомитеся з актуальними умовами кредитування і зможете вибрати вигідні.

Використовуйте наш сервіс «», щоб максимально швидко знайти вигідну пропозицію на ринку.

При прагненні оформити іпотеку порядок дій такий:

- визначитися з об'єктом кредитування (квартира в новобудові, на вторинному ринку, кімната, частка, індивідуальний будинок, земельну ділянку, будинок і ін),

- дізнатися, чи є в банку спеціальні пропозиції (молодим сім'ям, держпідтримка і ін),

- визначитися з вартістю нерухомості: порахувати суму початкового внеску і кредиту,

- запросити в бюро кредитних історій свою КІ,

- уточнити в банку вимоги до позичальників в частині сімейного стану, доходу, ін.

- визначитися з терміном кредитування і видом платежів залежно від платоспроможності.

Відповідати для себе на кожне питання слід поетапно, щоб уникнути помилок і непередбачених витрат.

Вибір спеціальних програм в банку

- військова іпотека (держава перераховує кошти на індивідуальний рахунок військовослужбовця для накопичення початкового внеску, при оформленні кредиту - оплачує заборгованість),

- іпотечні позики молодим сім'ям (знижені відсотки для подружжя, які не досягли 35-річчя),

- іпотека з материнським капіталом (для підтримки сімей з двома і більше дітьми),

- іпотечні кредити для «зарплатних» клієнтів (для клієнтів, які отримують зарплату на банківський рахунок, пропонується знижена ставка).

На що ще звернути увагу при виборі банку? На необхідність сплати додаткових комісій:

- комісії за ведення або відкриття розрахункового рахунку (при наявності),

- розмір страховки (страхування позичальника, титульне страхування, страхування об'єкта нерухомості - залежить від тарифів страхової компанії, з якою співпрацює банк),

- вартість виготовлення звіту про ринкову вартість нерухомості.

Подача заявки на кредит

Коли ви визначилися з якою банківською програмою і переконалися, що відповідаєте її вимогам, можна сміливо подавати заявку на кредит. Щоб здійснити покупку квартири в іпотеку, необхідно передати в банк такі документи:

- паспорт громадянина РФ всіх учасників угоди (позичальника, співпозичальника (дружини), поручителів, якщо є),

- документи про сімейний стан,

- документи, що підтверджують дохід,

- довідки, графіки, документи за поточними зобов'язаннями (про сплату аліментів, наявних кредитах і ін).

Пакет документів може відрізнятися в залежності від вимог банку. Можуть також знадобитися СНІЛС, страховий поліс, документи про освіту, посвідчення водія та ін. При подачі документів потрібно заповнити анкету та заяву. Доцільно вказувати максимально точну і правдиву інформацію - це допоможе підвищити шанси на схвалення заявки.

Через 1-5 днів кредитний інспектор повідомить про рішення банку і повідомить максимально можливу суму до видачі, затверджену ставку і графік платежів.

Якщо заявка схвалена (рішення дійсно 2-6 місяців), саме час почати пошуки підходящої квартири.

Вибір об'єкта для іпотечного кредиту

При покупці нерухомості в споруджуваному будинку варто розглядати варіанти тільки в будинках, акредитованих в банку. Це максимально спростить процедуру іпотечної угоди та убезпечить вас від шахраїв. Гроші перерахуються безпосередньо на розрахунковий рахунок забудовника або підрядника, право вимоги на квартиру перейде до вас.

Документи по об'єкту для надання в банк:

- попередній договір купівлі - продажу (договір про наміри, інвестиційний договір і ін), укладений із забудовником,

- документи про сплату початкового внеску (квитанція, касовий чек) від забудовника.

Таким чином, пакетів документів по нерухомості мінімальний, але разом з тим покупка квадратних метрів на первинному ринку пов'язана з ризиками - банкрутством забудовника, зривом термінів і ін.

У разі придбання квартири на вторинному ринку житла пакет документів значно ширше і в кожній конкретній ситуації може відрізнятися. Так, необхідно зібрати:

- правовстановлюючі документи (свідоцтво про держ права власності, договір купівлі-продажу (або дарування, про розподіл майна та ін),

- копії паспортів продавців,

- копію особового рахунку,

- технічний, кадастровий паспорт,

- виписку з ЕГРП.

Також можуть запросити:

- документи, що підтверджують право-і дієздатність продавців (довідки з диспансерів),

- довідки про відсутність боргів по комунальних платежах, по податку на майно,

- інші документи.

Якщо нерухомість купується з земельною ділянкою, список на заявку доповнюється документами про право власності на землю, про межі земельної ділянки.

Після попереднього схвалення заявки слід замовити звіт про ринкову оцінку, надати страхові поліси.

Висновок кредитного договору та видача кредиту

Коли банк виніс позитивне рішення по заявці на іпотеку, настає самий хвилюючий і відповідальний момент - висновок кредитного договору та видача кредитних коштів.

До сих пір в банківських установах діють два схеми видачізаймов: після державної реєстрації угоди і з використанням банківської комірки. У першому випадку алгорітмрасчетов такий: в день укладення кредитного та забезпечувального договорів всі покупці і продавці візують договір купівлі - продажу нерухомості. В цей же день позичальник передає власнику квартири суму початкового внеску готівкою або шляхом перерахування на рахунок продавця, складається розписка про полученіісредств.

Далі всі документи передаються в Орган реєстрації та протягом 5 робочих днів відбувається зміна власника квартири. Для остаточного розрахунку свідоцтво передається банківського співробітнику, на підставі чого сума кредитних коштів зараховується на рахунок позичальника, а потім перераховується продавцю. Підтвердженням отримання суми і остаточного розрахунку є друга розписка.

Як проходить операція по іпотеці з використанням банківської комірки

При оренді комірки кредитні кошти видаються в день підписання кредитної документації. Сума початкового внеску і кредитних коштів в присутності кредитного інспектора, позичальників і продавців закладається в клітинку і знаходиться там до моменту державної реєстрації угоди. Після надання свідоцтва на квартиру в банк осередок розкривають в тому ж складі, гроші передаються продавцю з написанням розписки.

Реєстрація угоди

Для того щоб угоду провели в органі, що реєструє (Юстиції, Росреестра і ін), потрібно подати заяву продавцям і покупцям із зазначенням персональних даних. До заяви необхідно додати правовстановлюючі документи, копії паспортів, квитанцію про сплату державного мита. Якщо у продавця нерухомість є спільно нажитим майном, потрібно також скласти згода чоловіка на відчуження житла у нотаріуса.

Для реєстрації угод з обтяженням потрібно 5 робочих днів, в той час як звичайні угоди по купівлі-продажу нерухомості реєструються протягом 30 днів.

Особливості іпотечних програм

- Купівля нерухомості на вторинному ринку житла

Так як даний сегмент найбільше затребуваний, то і шанс зіткнутися з шахраями найбільш великий - квартира може перебувати в заставі, бути незаконно відчужена і ін. Якщо ви сумніваєтеся в правомірності дій продавців, рекомендуємо оформити страхування титулу - це вбереже вас від втрати житла в разі визнання угоди недійсною.

Крім того, готове житло повинно відповідати вимогам банку. Наприклад, не вийде купити квартиру на 1 поверсі з прибудованим на землі балконом - таке перепланування досить важко узаконити. Те ж саме стосується і інших перепланувань - зміщення мокрих точок, знесення несучих конструкцій і ін. Як наслідок, банк не пропустить таку заявку на кредит.

Є й інші вимоги до об'єкта застави (у кожного банку вони свої): житло не повинно бути старим, перебувати в аварійному стані, не повинно мати дерев'яних перекриттів (в багатоповерхових будинках), віддаленість від міста не більше 30-50 км і ін.

- Купівля нерухомості в новобудові

Придбання нерухомості в споруджуваному будинку неодмінно зв'язано з ризиком, так як часто позичальник стає власником квадратних метрів ще до того, як вони побудовані. Це обіцяє за собою можливість неякісного зведення стін, стелі, підлоги, а також поганого ремонту та оздоблення.

Крім цього, як згадувалося вище, існує ризик банкрутства забудовника, що призведе до того, що будинки взагалі не будуть зведені. Щоб убезпечити себе від неліквідного майна банки вимагають поручительство 1 2 фізичних осіб.

Також варто відзначити, що на весь період будівництва позичальникові належить право вимоги, право власності він набуває тільки після того, як будинок буде зданий і визнаний житловим.

- Придбання частки, кімнати

Купівля частки або окремої кімнати в квартирі можлива за допомогою іпотечної позики тільки в тому випадку, якщо після видачі кредиту вся нерухомість буде належати позичальнику (іншими словами - повинен бути викуп останньої частки). Як оформляється іпотека на кімнату і частку ми вже раніше розповідали.

- Купівля будинку та земельної ділянки

Індивідуальний будинок на земельній ділянці, таунхаус вважаються менш ліквідним житлом, тому банки неохоче видають кредити - ставка по такому напрямку кредитування вище. Про те, розказано в окремому пості.

Сподіваємося у вас не залишилося питань. Якщо вони є, то прохання поставити їх в коментарях. Будемо вдячний за позитивну оцінку статті і репост в соціальних мережах.

Останнє оновлення: 02.02.2019

Купівля квартири через іпотеку є відповідальним і важливим рішенням у житті кожної людини. Тому потенційному позичальникові спочатку необхідно оцінити власні фінансові можливості. При цьому слід враховувати:

- Посильний розмір щомісячних платежів (як правило, він становить не більше половини одержуваного доходу);

- Вартість квартири;

- Суму початкового внеску (зазвичай - 30 і більше% від вартості житла);

- Вид квартири і передбачуваний район її розташування.

Інструкція покупки квартири в іпотеку передбачає виконання нижченаведених процедур.

Вибір банку і іпотечної програми

Перш ніж взяти іпотеку на покупку квартири, необхідно провести аналіз умов і пропозицій в різних банках. Визначальними показниками при виборі оптимального варіанта є:

- Сума іпотечного кредиту;

- Процентна ставка, як правило, вона варіюються від 11 до 15% річних, і залежить від банку і бажаної суми;

- Обтяження (умови видачі та супроводу);

- Валюта кредиту;

- Умови забезпечення (включаючи вимоги поручительства);

- Терміни виплати;

- Умови страхування (в тому числі і об'єкта іпотеки);

- Наявність штрафних санкцій за дострокове погашення.

Вибравши декілька відповідних банків та іпотечних програм, необхідно уважно вивчити тонкощі іпотечного продукту на основі консультацій, отриманих в результаті проведеного дзвінка або візиту.

Необхідно також пам'ятати, що багато банківських установ пред'являють вимоги і обмеження до передбачуваних позичальникам, а саме:

- Постійна прописка на території, яка визначається банком;

- Певний стаж на цьому місці роботи (загальний трудовий стаж не менше 1 рік, на останньому місці понад 4-6 міс.);

- Позитивна кредитна історія;

- Відсутність судимості;

- Відсутність інших паралельних позик;

- дієздатність;

- Віковий ценз (мінім. Вік 21 рік, максимальний визначається моментом погашення кредиту, до цього року позичальникові повинно бути не більше 65-75 років)

- Якщо залучаються созаемщики, то не більше 3 осіб, ступінь споріднення - подружжя, брати, батьки, 3-ьі особи;

- Якщо позичальником є \u200b\u200bчоловік до 27 років без військового квитка - в кредиті йому відмовлять. Тобто військовозобов'язаний, який не пройшов службу, має відстрочку (наприклад, у зв'язку з навчанням) і ін. Позичальником бути не може (виняток військовослужбовці, в запасі).

подавши заявки одночасно в кілька банків, можна дізнатися конкретні умови іпотеки і порядок покупки квартири в кожному з них. Після схвалення заявки необхідно приступити до вибору відповідної квартири. На проведення даної процедури зазвичай відводиться 2-3 місяці.

Інформація про попередні умови по іпотечному кредитуванню представлена \u200b\u200bна офіційних сайтах банків.

Термін схвалення заявки по іпотеці становить від 5 до 10 робочих днів. Тим часом ретельно перевіряються всі надані документи, тому починати займатися пошуком житла потрібно тільки після твердого згоди кредитної установи.

Важливо: банк може відмовити у видачі кредиту і укладення договору, лише в разі якщо з поданих документів видно, що потенційний позичальник не в змозі повернути позику і відсотки, виходячи з його фінансових можливостей. Решта мотиви відмови є незаконними і їх можна оскаржити до суду.

вибір нерухомості

При виборі нерухомості слід враховувати вимоги банку до об'єкта іпотеки. Як правило:

Квартира на вторинному ринку повинна:

Житловий будинок або котедж повинен:

- Розташовуватися в зоні, визначеної іпотечною програмою;

- Мати цілорічну під'їзну дорогу;

- Бути придатним для постійного проживання:

- Відповідати сантехнічним нормам (мати системи опалення, каналізації та водопостачання);

- Пройти відповідний кадастровий облік.

Для вибору нерухомості в новобудовах банківські установи, як правило, пропонують об'єкти з бази забудовників, які пройшли офіційну акредитацію. Для цього передбачені спеціальні програми, включаючи і державні - по підтримці іпотечного кредитування для первинного житлового ринку.

приклад: Банк «Дельтакредит» пропонує кредити за програмою «Іпотека з державною підтримкою» під 12% річних. Клієнти можуть скористатися пільгами в рамках умов, затверджених Урядом РФ.

Якщо позичальник самостійно здійснює вибір квартири на первинному ринку, то до забудовників банки зазвичай висувають такі вимоги:

- Термін на ринку житлового будівництва - понад п'ять років;

- Відповідність оцінним нормативам фінансової стійкості згідно з Федеральним законом 214-ФЗ;

- Відсутність затримок (більше року) в завершенні будівництва і здачі об'єктів протягом попередніх років;

- Наявність об'єктів точкової і масової забудови (двох і більше), введених в експлуатацію;

- Відсутність ініціювання процедури банкрутства або рішення про ліквідацію;

- Інші вимоги.

Для отримання професійної допомоги при виборі нерухомості і впевненості в юридичній чистоті угод, банки пропонують скористатися послугами агентств нерухомості, які є їх партнерами. Для цього вони надають клієнтам відповідні бази партнерів.

Оцінка нерухомості

Для своєчасного виконання зобов'язань за договором, умови іпотеки визначають надання ліквідного заставного забезпечення, яким найчастіше і служить об'єкт нерухомості. Ринкова вартість заставного майна є відправною точкою для визначення суми іпотечної позики, в зв'язку з чим оцінка заставного майна є важливим показником в процесі кредитування.

Більшість банків, для проведення достовірної оцінки забезпечення по кредиту, пропонують скористатися послугами оціночних організацій з числа своїх партнерів. При цьому вони не обмежують позичальників у виборі, однак якщо звіт про оцінку надано організацією, що має негативний досвід роботи з банком, останній має право ініціювати додаткову перевірку.

Також, якщо виявиться недостовірність наданих оцінок або порушення вимог законодавства в галузі оцінки, то банківські установи мають право направити мотивовані скарги в регулюючі організації (СРОО). Тому фахівці рекомендують користуватися послугами оцінювачів-партнерів.

Сертифікат про оцінку надається в банк-кредитор.

Список документів і подача заявки в банк

У більшості банків наданими документами для покупки квартири по іпотеці є:

- Заява-анкета на іпотечний кредит, можна оформити її онлайн на сайті банку;

- за клієнту, Ксерокопії наступних документів:

- Ксерокопія паспорта;

- Довідка про доходи за формою конкретної банківської установи або 2-ПДФО;

- Завірена копія трудової книжки;

- СНІЛС - страхове свідоцтво державного пенсійного страхування

- Військового квитка для осіб чоловічої статі призовного віку;

- Документів про освіту (атестати, дипломи тощо);

- Свідоцтва про шлюб / розлучення і шлюбний контракт (при наявності);

- Свідоцтва про народження дітей;

- Свідоцтво про постановку на облік в податковому органі фізичної особи за місцем проживання на території РФ (про присвоєння ідентифікаційного номера платника податків (ІПН);

- Документи за наявними борговими зобов'язаннями клієнта (або раніше виконаним);

- З нерухомого майна:

- Правовстановлюючі документи (договори, акти і т.п.);

- Техдокументація (кадастровий паспорт або техпаспорт);

- Ксерокопії паспортів продавців нерухомості.

Також можуть бути затребувані документи про інших регулярних доходи і про сімейний стан.

приклад: Подружня пара звернулися в банк для отримання іпотеки на 2 500 000 рублів, працюють обидва (загальний щомісячний дохід 50 тис. Руб), дітей немає, вік 30 років. Отримали відмову в банку, оскільки доходи не дозволили оформити кредит - прожитковий мінімум на кожного становить 15 000 рублів. Вихід: брати меншу суму - 1 500 000, або шукати додаткового співпозичальника, що не пенсійного віку, із заробітною платою не менше 25 000 в місяць.

Якщо в об'єкті заставного забезпечення, зареєстровані дієздатні повнолітні особи, які не є позичальниками, банки просять їх додатково надати підписані і завірені нотаріально заяви про їх обізнаності в тому, що:

- Квартира, в якій вони проживають, передається в заставне забезпечення;

- У разі невиконання зобов'язань, прописаних в іпотечному договорі, на квартиру буде звернено стягнення, аж до виселення заявників.

У разі якщо в об'єкті заставного забезпечення зареєстровані особи, які не є близькими родичами заставодавця, банки додатково вимагають пояснень про необхідність реєстрації зазначених осіб в даному об'єкті і документальне підтвердження наявності власності у зазначених осіб, де вони можуть бути зареєстровані.

важливо: Як правило, банки не приймають, щоб серед власників нерухомості, що передається в якості заставного забезпечення, були неповнолітні і / або недієздатні особи.

Висновок кредитного договору

Перш ніж підписати кредитний договір купівлі квартири потрібно його уважне вивчення. Слід звернути пильну увагу на всі обтяження та потенційні витрати, особливо на предмет прихованих відсотків, для чого рекомендується перевести їх в цифри.

Як правило, приховані відсотки складаються з різних комісій (за переведення в готівку, обслуговування рахунку та ін.) І обов'язкових депозитів, які визначаються в процентному співвідношенні від суми іпотечного кредиту.

приклад: При отриманні іпотечного кредиту розміром 1 млн. Рублів за ставкою 10% річних, щорічні платежі без прихованих відсотків складуть 100 тис. Рублів (1 млн. * 10%). Справляння однієї лише комісії за переведення в готівку в розмірі 2,8%, призведе до зростання процентної ставки до 12,8% і до додаткових платежів в розмірі 28 тис. Рублів (1 млн. * 2,8%).

важливо: Постановою президії ВАС РФ № 8274/09 від 17.11.2009, банкам заборонено стягувати комісію за відкриття і ведення позикового рахунку.

Якщо банк ставить комісії, роблячи їх обов'язковими для отримання кредиту, то він повинен вказувати дані обтяження в договорі і при розкритті ефективній процентній ставці. Проходячи етапи покупки, при підписанні договору, необхідно вимагати від банку розкриття супутніх витрат, з метою визначення реальної вартості іпотеки.

Слід також звертати увагу на умови про зміну розміру відсотків. Багато банків передбачають таку можливість в односторонньому порядку без згоди позичальника. Це загрожує тим, що при певних економічних ситуаціях банк може підвищити відсоток і кредит для клієнта стане непосильним. Тому слід добиватися внесення в кредитний договір умов, що передбачають зміну відсотків або сум повернення кредиту тільки за обопільною згодою сторін.

Ще одна важлива умова - можливість достроково погасити кредит. Це передбачено законом. Однак банки йдуть на хитрість і обумовлюють це право додатковими платежами.

Наприклад, В кредитному договорі може бути передбачено, що в разі дострокового погашення кредиту позичальник сплачує банку одноразову виплату в сумі 1% від суми, що підлягає понад достроково поверненого кредиту.

Реєстрація угоди з продавцем і передача грошей

Наступним кроком процедури покупки, після укладення кредитного договору, буде отримання грошових коштів і придбання обраної нерухомості. Передача грошей є ключовим моментом угоди. Як тільки гроші опиняються на руках у покупця, можна займатися оформленням * договору купівлі квартири *. Відносини між сторонами відображаються в договорі купівлі-продажу, важливою умовою якого є вартість майна і порядок оплати. Порядок оплати може здійснюватися:

- Готівковим розрахунком (на руки);

- Безготівковим платежем (переклад на рахунок продавця);

- Через банківську комірку.

Часто банки видають кредит на умовах первісної реєстрації угоди купівлі-продажу нерухомості та іпотеки, і тільки після цього видають позикові кошти. У таких випадках придбання нерухомості здійснюється за такими етапами:

- покупець доводити до відома продавця про укладання кредитного договору та домовляється про здійснення угоди з умовою відстрочки платежу

- виплачує аванс продавцю з власних коштів

- проводиться реєстрація угоди і іпотеки

- в банк надаються свідоцтва про укладену угоду і реєстрації іпотеки, на підставі яких видаються гроші

- здійснюються остаточні розрахунки з продавцем

Як правило, продавці йдуть на такі умови, так як після реєстрації іпотеки банк видає кредитні кошти в найближчі робочі дні. А здійснення купівлі-продажу без оплати гарантує продавцеві заставу в силу закону. Так що у продавця ризиків немає.

Угода купівлі та оформлення квартири здійснюється у Федеральній службі державної реєстрації, кадастру і картографії (Росреестра). При її укладанні важливо дійти згоди з усіх істотних умов, які не дозволять даній угоді не відбутися.

Страхування і передача в іпотеку

Для укладення договору іпотеки необхідно пройти процедуру обов'язкового страхування заставного нерухомого майна від ризиків пошкодження і втрати. Ця процедура передбачена законом про іпотеку.

Часто банки вимагають страхування життя позичальника або інших ризиків. Рішення про підписання договору з додатковими видами страхування є рішенням позичальника, тому що веде до підвищення виплат по кредиту (прихований відсоток).

Далі слідує процес оформлення договору іпотеки та застави. Договір іпотеки реєструється в Росреестра, що не дозволить позичальникові здійснювати будь-які дії з об'єктом нерухомості без згоди банку, власника застави. Заставна залишається у банківської установи і дозволяє йому перепродувати право вимоги за договором застави.

Методи справляння простроченої заборгованості по кредитах

Прострочені кредити негативно позначаються на діяльності будь-якої фінансової організації, аж до її життєздатності. У зв'язку з цим банки вдосконалюють процес роботи з проблемними кредитами.

Робота з боржниками йде шляхом конструктивного діалогу. Якщо визначено, що фінансові труднощі позичальника носять терміновий характер, банки йдуть на реструктуризацію кредиту шляхом:

- Зміни графіка платежів;

- Пролонгації кредиту;

- Зміни% ставки.

Їли андеррайтинг кредиту виявив проблеми в частині платоспроможності позичальника, банк відправляє йому повідомлення з вимогами погашення заборгованості, веде з ним переговори. В ході переговорів роз'яснюються наслідки невиплати боргу, аж до можливості передачі справи до судових інстанцій (на рахунок стягнення заборгованості примусово).

Варто зазначити, що ухилення від сплати заборгованості є кримінально-караним діянням. Тому необхідно використовувати всі можливості для сплати боргу за кредитним договором, і краще в добровільному порядку.

Що робити, якщо немає грошей далі оплачувати іпотечний кредит

Слід враховувати всілякі нюанси, наприклад втрата роботи, погіршення здоров'я тощо. При простроченні платежу банківські працівники починають дзвонити по телефону боржнику і нагадувати про оплату боргу. Якщо відповіді на це не було банк відправляє поштове повідомлення про термінову сплату наявної заборгованості протягом 10 днів. Якщо і на це реакції ніякої не було, заставодавець має право звернутися до суду, де винесе рішення про дострокове стягнення всієї суми кредиту і відсотків, і про продаж квартири на аукціонних торгах.

Квартира на торгах продається за заставною вартістю, яка, як правило, менше ринкової. Тому при укладанні іпотечного договору слід звертати увагу на розмір заставної вартості і намагатися наближати його до ринкового рівня.

У цьому випадку після продажу квартири, боржник отримає лише сплачені ним суми за основним кредитом за мінусом%, також за мінусом штрафу, накладених банком і то за умови якщо від реалізації квартири залишаться на це гроші.

приклад: клієнту видано кредит на покупку квартири в сумі 3 000 000 рублів. За 2 роки банку повернуто з урахуванням відсотків 500 000 руб. На момент стягнення заборгованість перед банком по суду становить 2 700 000 руб. (Залишок кредиту + належні відсотки). Заставна вартість квартири становила 2 300 000 руб., А фактично на торгах продано за 2000 000 руб. У підсумку позичальник винен банку ще 700 000 рублів (цей залишок покривається страховою сумою).

Тобто боржник залишається в мінусі - втрачає квартиру і суми сплачених%, виплачує неустойку банку, що становить значні суми. Решту коштів йдуть на погашення судових та інших витрат, і банку (в рахунок погашення виданого раніше кредиту).

Але оскільки процес звернення стягнення на квартиру досить тривалий, за цей час бажано знайти роботу і погасити борги:

- У разі, якщо боржник до суду або навіть в процесі судового засідання знайде роботу і ін. І погасить свій поточний борг, можливо мирне врегулювання розбіжності, оскільки банкам також не вигідно зв'язуватися з продажем квартири.

- У разі, якщо справа дійде до суду - боржнику можна боротися за зниження суми неустойки (за певних умов її можна зменшити).

Якщо у Вас є питання по темі статті, будь ласка, не соромтеся задавати їх у коментарях. Ми обов'язково відповімо на всі ваші запитання протягом кількох днів.

87 коментарів